Die Themen Kryptowährungen und ICOs sind hoch auf der Agenda von Regierungen und Finanzmarktaufsichtsbehörden in ganz Europa. Kaum eine Institution, die sich aktuell nicht damit befasst, wie Kryptowährungen und innovative Finanzierungsformen wie ICOs und STOs rechtlich eingestuft bzw. behandelt werden sollen. Allerdings gehen dabei die Ansätze und Einstellungen weit auseinander. Es sind sowohl passive, aktive und proaktive Herangehensweisen zu beobachten. Manche Gesetzgeber sehen das Thema sehr kritisch und agieren abwartend bzw. scheinen eher die Risiken und Gefahren von Blockchain-Technologie und Kryptowährungen zu sehen. Andere Länder hingegen überraschen durch ihre positive und technologiefreundliche Einstellung und arbeiten gerade an oder haben bereits eigene gesetzliche Rahmenwerke entwickelt, die Kryptowährungen, Token und ICOs/STOs aufgrund einer klaren Rechtsgrundlage ermöglichen sollen.

Immer mehr zeigt sich, dass ein internationaler Wettbewerb um die attraktivsten und zukunftsfähigsten Standorte für die boomende Blockchain- und Krypto-Szene im Entstehen ist. In diesem Beitrag werfen wir einen Blick auf die wichtigsten und proaktivsten Länder, die sich der Themen Kryptowährungen und ICO/STO angenommen haben. Wir sehen uns aktuelle gesetzliche Initiativen an und betrachten, welche Unterschiede sich in den Ansätzen und Vorgehensweisen von Ländern wie Deutschland, Liechtenstein, Luxemburg, Malta und der Schweiz zeigen. Spannend: es scheinen vor allem die kleinsten Länder zu sein, die die Nase entscheidend voran haben.

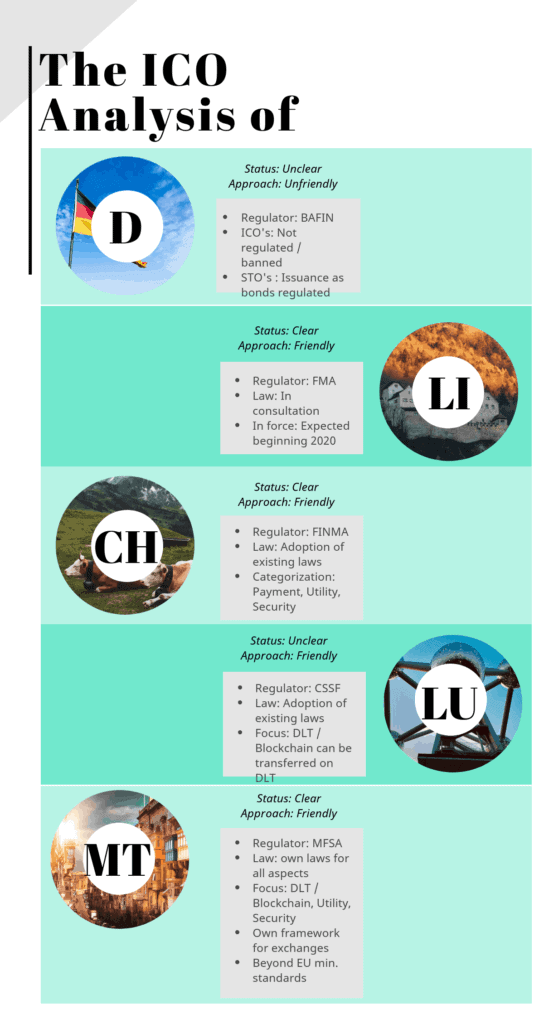

Deutschland

Als größter europäischer Volkswirtschaft kommt Deutschland natürlich auch beim Thema Token Economics, Digital Assets und Fundraising durch Kryptowährungen eine hohe Bedeutung zu. Dementsprechend achten auch andere europäische Regierungen aufmerksam darauf, wie die deutsche Regierung und die deutsche Finanzmarktaufsicht – die BaFin – entscheidet, dass mit Kryptowährungen, ICOs und STOs umgegangen werden soll. Aktuell ist allerdings noch nicht viel Initiative oder Aktivität beim deutschen Gesetzgeber zu beobachten.

Die deutsche Regierung hat die längste Zeit alleine durch ihre Untätigkeit brilliert, kaum eine Reaktion gab es da zum Thema Kryptowährungen und Blockchain. Jetzt jedoch hat die neue schwarz-rote Regierung wenigstens im Koalitionsvertrag die Absicht notiert, eine gesetzliche Regelung für Kryptowährungen zu finden und auszuarbeiten. Bis Mitte 2019 möchte man eine Blockchain-Strategie für Deutschland ausarbeiten, um sich als attraktiver Standort für den Zukunftsmarkt positionieren zu können.

Am 8. März gab man auf der Webseite des Bundesfinanzministeriums bekannt, dass ein Eckpunkte-Papier publiziert wurde, dass Grundlagen zur Regulierung von Krypto-Tokens klären soll. Hier wird eine Novellierung des deutschen Gesetzes angekündigt, dass für „elektronische Wertpapiere“ geöffnet werden soll. Es soll die aktuell verpflichtend vorgesehene Papierform als „urkundliche Verkörperung von Wertpapieren […] nicht mehr uneingeschränkt gelten“, sodass auch die Ausgabe über Blockchain/DLT durchgeführt werden kann. Allerdings soll sich dies zunächst nur auf Schuldverschreibungen beschränken, wodurch die Ausgabe von elektronischen Aktien erst zu späterem Zeitpunkt behandelt werden soll. Zu ICOs wird neben deren Risiken angemerkt, dass diese in der Regel keine Wertpapiere darstellen und darum nicht unter bestehende kapitalmarktrechtliche Regelungen fallen. Für diese sollen darum in naher Zukunft eigene Regelungen ausgearbeitet werden.

Auch von der BaFin – der zuständigen Aufsichtsbehörde – gab es noch nicht sehr viel spannende Äußerungen. Am 20. Februar 2018 veröffentlichte man ein Hinweisschreiben zum Thema ICOs, in dem die Kernaussage war, dass Token womöglich Wertpapiere sein können. Von Brancheninsidern wurde das Schreiben allerdings als wenig aussagekräftig und kaum hilfreich kritisiert. In einem Handelsblatt-Interview ließ BaFin-Chef Felix Hufeld Ende Oktober durchblicken, dass er eine globale Regelung für ICOs wünscht. In Deutschland ist laut BaFin ein „Zahlungstoken“ wie der Bitcoin „Bitcoin aufsichtlich als Rechnungseinheit und damit als Finanzinstrument nach dem Kreditwesengesetz (KWG) einzuordnen.“ Sehr aktiv hingegen äußert sich die BaFin im Sinne des Investorenschutzes und warnt Anleger davor, dass Zahlungstoken und ICOs Risiken darstellen können. Wie das Handelsblatt berichtet wurde Ende 2018 erstmals aktiv in einen angekündigten virtuellen Börsengang eingegriffen und dieser ICO von der BaFin verboten. Mancherorts waren Stimmen laut geworden, dass die Bafin mangels des Schaffens von Rahmenbedingungen Deutschland zu einem Eldorado für betrügerische ICOs gemacht hätte – und somit Skandale wie den 100-Millionen-ICO Envion erst ermöglicht hätten.

Liechtenstein

Das Fürstentum Liechtenstein ist neben seiner geringen Einwohnerzahl mitunter auch für sein blühendes Bankwesen bekannt. Als Nicht-EU-Mitglied und somit unabhängiger Akteur hat das Fürstentum sehr früh die Potenziale der Blockchain-Technologie und der Unternehmensfinanzierung durch Kryptowährungen erkannt und darum eine rechtliche Grundlage für diese Finanzierungsformen entwickelt. Kern ist hierbei der eigens geschaffene und geprägte Bereich des „Wertrechts“. Am 28. August 2018 wurde ein Vernehmlassungsbericht zum geplanten Blockchain-Gesetz veröffentlicht („Gesetzes über auf vertrauenswürdigen Technologien (VT) beruhende Transaktionssysteme“), dessen Frist bis zum 16. November 2018 lief. In diesem Zeitraum konnten Beschwerden, Empfehlungen und Ideen von externer Seite eingebracht werden. Wie der Name nahelegt verfolgt das Gesetz verfolgt man mit dem Gesetz eine sehr umfangreiche und ganzheitliche Regelung dieser innovativen Technologien, der z.B. über den Schweizer Ansatz weit hinaus geht. Ursprünglich war bereits für die erste Hälfte 2019 mit einer Verabschiedung des Gesetzes geplant worden. Allerdings waren die Rückmeldungen innerhalb der Vernehmlassungsfrist so zahlreich und umfangreich, dass man mehr Zeit benötigt, um dieses einzuarbeiten bzw. zu berücksichtigen. Aktuell wird mit einer Verabschiedung des Gesetzes in der zweiten Jahreshälfte 2019 gerechnet, womit das Gesetz vermutlich erst Anfang 2020 in Kraft treten würde. . So überrascht es wenig, dass Liechtenstein für viele Unternehmer und Start-ups als einer der besten Orte für einen ICO in der engeren Auswahl ist.

Luxemburg

Auch in Luxemburg hat man sich des Themas Security Token angenommen. Am 14. Februar wurde ein Gesetzesentwurf beschlossen, der ein rechtliches Rahmenwerk für die Ausgabe von Wertpapieren (Securities) über Blockchain-Technologie vorsieht. Zudem wurde das bestehende Gesetz 2001 mit einer Erweiterung versehen, die nun anmerkt, dass die Registrierung und Ausgabe von Wertpapieren auch durch DLT und Blockchain-Technologie erfolgen kann. Außerdem wird im eingeführten Absatz 18a genannt, dass über Blockchain und DLT-aufgezeichneter Transfer von Wertpapieren rechtlich gleich einzustufen sind wie Transfers zwischen klassischen Wertpapierkonten.

Malta

Kaum eine Diskussion rund um ICOs und STOs, in der nicht früher oder später die Blockchain Island Malta erwähnt wird. Kein Wunder: denn die sonnige Mittelmeerinsel hat sich früher als praktisch alle anderen Länder auf die Potenziale der Blockchain-Technologie konzentriert und sich seither bemüht, die rechtlichen Unsicherheiten und offenen Fragen durch ein klares rechtliches Rahmenwerk zu beseitigen.

Vorangetrieben werden die Bemühungen zur Positionierung Maltas als „Blockchain Island“ dabei von oberster Ebene durch Premier-Minister Joseph Muscat und dem zuständigen Parlamentssekretär Silvio Schembri. Premier-Minister Joseph Muscat lässt keine Gelegenheit aus, um auf die Potenziale der Technologie und deren Stellenwert für sein Land aber auch die internationale Wirtschaft hinzuweisen. So sprach er etwa auch bei der UN-Generalversammlung über die Notwendigkeit zur internationalen Zusammenarbeit, die erst die volle Realisierung der Blockchain-Potenziale ermöglichen könnten. Auch die Organisation und aktive Teilnahme der maltesischen Regierung bei großen Blockchain-Konferenzen wie dem Malta Blockchain Summit 2018 oder dem kommenden Malta & AI Blockchain Summit 2019 zeugen von dem hohen Engagement. Zudem hat sich hier begonnen eine riesige Community und ein Ökosystem zu entwickeln, dass die Blockchain Island Malta zum wahrscheinlich attraktivsten aller möglichen Standorte für einen ICO macht. Dies wird auch durch die Ansiedlung von großen Branchen-Playern wie den Krypto-Exchanges Binance und OkEX bestätigt.

Die zuständigen Gesetze für eine Regulierung von Krypto- und Blockchain-Branche hat man hier schon früh geschaffen. Bereits Mitte 2018 hat man in Malta das weltweit erste gesetzliche Rahmenwerk für DLT-Technologie ausgearbeitet und beschlossen, mit 1. November 2018 trat es schließlich in Kraft. Tatsächlich handelt es sich um den gleichzeitigen Beschluss von 3 einzelnen Gesetzesinitiativen, die Malta international als Blockchain Island positionieren sollten: Virtual Financial Assets (VFA) Act, Malta Digital Innovation Authority Act und der Innovative Technology Arrangements and Services (ITASA) Act.

Der VFAA Act definiert den Begriff der Virtual Financial Assets und sieht die Einrichtung von 4 unterschiedlichen Lizenzklassen von Virtual Financial Assets vor. Unternehmen müssen hierfür strenge Auflagen erfüllen und je nach Umfang der Berechtigung abhängige jährliche Aufsichts- und eine umsatzabhängige Lizenzgebühr entrichten. Besonders bemerkenswert ist die VFAA Licence Class 4, mit der Malta speziell die Gründung eines Krypto-Exchanges erleichtern und regulieren will. Mit dem MDIA Act wurde die gesetzliche Grundlage geschaffen, um die Malta Digital Innovation Authority als speziell für den Krypto- und Blockchain-Bereich zuständige Aufsichtsbehörde zu schaffen. Der ITASA Act hingegen gibt vor, welche Anforderungen und Vorgehensweisen zur Registrierung und Zertifizierung sogenannter „Technology Arrangements“ zu erfüllen sind, wobei dieser Begriff vor allem Smart Contracts bis hin zu dezentralen autonomen Organisationen (DAOs) erfassen soll.

Schweiz

In der Schweiz hat die Schweizer Finanzmarktaufsicht FINMA bereits 2017 erstmals zum Thema ICOs Stellung genommen. Man hat sich hierbei allerdings entschieden, kein für ICOs allgemein gültiges Gesetz zu schaffen, sondern sich vielmehr nach der Art des Tokens bzw. dessen Funktion zu richten, der bei einem ICO ausgegeben wird. Die im März 2018 publizierte Klassifizierung wurde auch international bekannt. Der Klassifizierung von Tokens zufolge gibt es 3 unterschiedliche Kategorien, in die Tokens fallen können: Payment Token, Utility Token, Equity Token.

Kryptowährungen wie Bitcoin, die rein als Zahlungsmittel genutzt werden und keine weiteren Funktionalitäten besitzen, sollen als „Zahlungs-Token“ eingestuft werden. Nutzungs-Token hingegen seien solche, die „Zugang zu einer digitalen Nutzung oder Dienstleistung vermitteln sollen“. Und „Anlage-Token“ repräsentieren Vermögenswerte, weshalb dieser Token hinsichtlich seiner wirtschaftlichen Funktion wie eine Aktie, Obligation oder derivatives Finanzinstrument zu behandeln sei.

Wer darauf wartet, dass auch die Schweiz ein eigenes Blockchain-Gesetz verabschiedet, der scheint allerdings enttäuscht zu werden. Dieses lässt aktuell nicht bloß auf sich warten, vielmehr sieht es so aus, als ob die Schweizer Regierung gar nicht plane, ein solches Gesetz zu beschließen. Der Schweizer Ansatz dürfte hingegen sein, bestehende Regelungen so zu erweitern bzw. aktualisieren, dass diese auch für Kryptowährungen, Krypto-Assets und alle drei Arten von Tokens anwendbar sind. Neben der Tatsache, dass bisher kein eigenes Gesetzeswerk vorgestellt wurde, ist das klarste Indiz dafür die Aussage des Schweizer Finanzministers Ueli Maurer bei der Blockchain-Konferenz Infrachain am 4. Dezember 2018 in Bern. Wie FintechNews berichtet, sagte er im Rahmen einer hochkarätig besetzten Podiumsdikussion „Die Schweiz benötigt kein neues Blockchain-Gesetz. Es genügt, wenn sechs bestehende Gesetze angepasst werden“. Diese Anpassungen sollen vor allem das Zivil- und Finanzmarktgesetz betreffen.

Fazit

Die Themen der Kryptowährungen, Krypto-Assets, Digital Assets, Security Tokens vs. Utility Tokens sind mittlerweile bei praktisch allen Regulatoren und Finanzmarktaufsichtsbehörden angekommen. Kaum eine Aufsicht, die sich nicht aktuell mit der Frage auseinandersetzt, ob, wie und inwieweit diese rechtlich einzustufen und zu regulieren sind. Unter all diesen Ländern stechen vor allem die Schweiz, Liechtenstein und Malta als engagierte Player hervor. Dabei werden allerdings unterschiedliche Ansätze verfolgt: während die Schweiz eine Anpassung von bestehenden Gesetzen für ausreichend und zweckdienlich hält, vertreten Liechtenstein und Malta den Ansatz, dass ein eigenes Regelwerk („Blockchain-Gesetz“) erforderlich sei.

Für Malta spricht dabei neben seinem weltweit einzigartigen und pionierhaften rechtlichen Rahmenwerk für DLT-Technologie auch der immer größer werdende Hub auf der sonnigen Blockchain-Island, der sich rund um Branchenriesen wie Binance und OkEX etabliert hat. Zudem findet man hier vorausschauend denkend und handelnde Institutionen, wie etwa auch die maltesische Börse, die bereits an der Einrichtung und Eröffnung eines eigenen Security Token Exchanges feilt. Zudem ist Malta entgegen Liechtenstein oder der Schweiz auch EU-Mitglied, was bei einer Ansiedlung entscheidende Erleichterungen im Markteintritt in die restliche EU bietet.